软件产品增值税即征即退政策怎么弄?操作流程是什么?快来一起看下吧~

享受主体

①销售自行开发生产的软件产品的增值税一般纳税人;

②将进口软件产品进行本地化改造后对外销售的增值税一般纳税人。

软件产品界定及分类

财税〔2011〕100号文所称软件产品,是指信息处理程序及相关文档和数据。

软件产品包括计算机软件产品、信息系统和嵌入式软件产品。嵌入式软件产品是指嵌入在计算机硬件、机器设备中并随其一并销售,构成计算机硬件、机器设备组成部分的软件产品。

优惠内容

自2011年1月1起,对符合享受条件的一般纳税人按17%税率(调整后的现行税率13%)征收增值税后,对其增值税实际税负超过3%的部分实行即征即退政策。

享受条件

①取得省级软件产业主管部门认可的软件检测机构出具的检测证明材料;

②取得软件产业主管部门颁发的《软件产品登记证书》或著作权行政管理部门颁发的《计算机软件著作权登记证书》。

计算方法

即征即退税额=当期软件产品增值税应纳税额-当期软件产品销售额×3%

当期软件产品增值税应纳税额=当期软件产品销项税额-当期软件产品可抵扣进项税额

当期软件产品销项税额=当期软件产品销售额×13%

税收减免备案

纳税人应在首次享受减免税的申报阶段或在申报征期后的其他规定期限内提交相关资料向税务机关申请办理税收减免备案(可通过山东省电子税务局办理)。

【提醒】符合减免税条件期间,备案材料一次性报备,在政策存续期可一直享受,当减免税情形发生变化时,应当及时向税务机关报告。

案例

A公司销售自行开发生产的软件产品,增值税一般纳税人,符合财税〔2011〕100号文规定条件,享受软件产品增值税即征即退政策;2020年11月份发生业务如下:

销售自行开发生产的软件产品取得销售额300万元(不含税),销售其他货物取得销售额100万元(不含税),开具增值税专用发票,税率13%。

取得符合抵扣规定的增值税专用发票10份,金额230万元,税额29.9万元,其中专用于软件产品进项税额为13.9万,其余16万元为无法划分的进项税额。上述进项税额当月已经全部勾选抵扣。

【问】:

①根据业务描述计算A企业即征即退应退税额。

②如何填写增值税申报表?

③如何申请增值税即征即退应退税额?

①A企业即征即退应退税额

根据财税〔2011〕100号文,增值税一般纳税人在销售软件产品的同时销售其他货物或者应税劳务的,对于无法划分的进项税额,应按照实际成本或销售收入比例确定软件产品应分摊的进项税额;对专用于软件产品开发生产设备及工具的进项税额,不得进行分摊。纳税人应将选定的分摊方式报主管税务机关备案,并自备案之日起一年内不得变更。

本案例中存在无法划分的进项税额,按照文件规定,增值税一般纳税人对于无法划分的进项税额,应按照实际成本或销售收入比例确定软件产品应分摊的进项税额,这里,A公司按照销售收入比例确定软件产品应分摊的进项税额。

软件产品应分摊的进项税额:16×300/(300+100)=12万;

软件产品可抵扣进项税额: 12+13.9=25.9万;

即征即退项目应退增值税:300×13%-25.9-300*3%=39-25.9-9=4.1万。

②增值税申报表填报

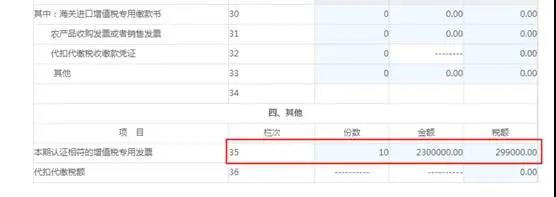

1.填写《增值税纳税申报表附列资料二》(本期进项税额明细),第35行填写本期已勾选抵扣的专用发票信息,核对无误后保存。

2.《增值税纳税申报表附列资料一》(本期销售情况明细)第1行“13%税率的货物及加工修理修配劳务”“开具增值税专用发票”列相应栏填写本期销售数据;第6行“即征即退货物及加工修理修配劳务”“开具增值税专用发票”列相应栏填写本期软件产品销售数据,核对无误后保存。

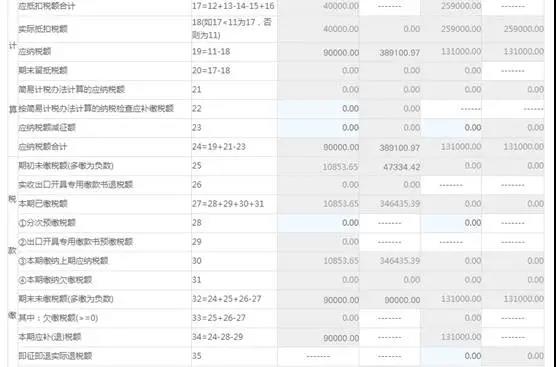

3.填写增值税纳税申报表主表,主表第一行显示本期销售额,填写第2行应税货物销售额相应栏次;核对本期增值税应纳税额,数据无误保存报表,并对报表进行提交,完成申报及税款的缴纳。

【小贴士】:增值税申报完成后缴纳税款,税款入库后,即可申请即征即退税额。

③增值税即征即退应退税额操作流程

1.登录国家税务总局山东省电子税务局,点击我要办税 — 一般退(抵)税管理模块。

2.左侧选择进入“入库减免退抵税申请”模块,填写入库减免退抵税备案表。

3.表格中*号为必填项;注意准确填写退税类型、依据文书字号、原因、方式等。

【小贴士】

①文书字号:纳税人需要先进行软件产品即征即退的备案,才会显示有该即征即退政策的文书字号;

②申请退抵税额:需要先填写下方税款所属期,点击查询后,根据下方显示的退抵税明细中的金额进行填写,申请退税金额应小于等于下方允许退税的金额。

4、填写“退税申请理由”,写清退抵税具体原因和发生过程:包括相关业务销售情况、销售额、销项税额、进项税额,依据的政策文件,计算申请退税额过程及申请退税费额等。