预付卡在我们日常生活中应用非常普遍,如加油卡、购物卡等,由于预付卡销售模式会涉及到发卡方、售卡方、销售方和持卡方等四重关系,发卡方和售卡发不一定是销售方,持卡方在销售方处消费销售方需与发卡方或售卡方结算,预付卡销售模式在销售收入确认、纳税义务发生时间、发票开具等方面出现了诸多难点。基于此,国家税务总局在2016年8月发布53号公告。为了更好地掌握[2016]53号公告内容,虾米结合以下案例分析预付卡相关财税处理。

A分店与 B分店隶属于佳乐福集团公司且使用同一特许经营品牌,A分店销售的购物卡在 B分店可消费。

案例1、2019年3月,A分店直接销售9,890元购物卡给C公司,C公司当月在A分店用购物卡购买办公用品5,650元,税率为13%。

案例2、C公司2019年3月在 B分店用购物卡消费餐饮服务4,240元,税率为6%。2019年3月底,A分店根据 B分店购物卡消费明细,与B分店结算4,240元销售服务款。

案例3、A分店委托某销售代理公司销售购物卡,A分店按照售卡金额的4.5%支付销售代理公司售卡手续费。2019年3月销售代理公司销售购物卡给10,000元给D公司。D公司采用银行转账的方式付款,D公司在2019年5月将购买的1,000元购物卡全部赠送客户。

我们结合国家税务总局公告2016年第53号公告相关规定来思考案例中涉及的购物卡计征增值税的时点、开具发票的方式及相应的账务处理。我们先来理解几个基本概念:

单用途卡,是指发卡企业按照国家有关规定发行的,仅限于在本企业、本企业所属集团或者同一品牌特许经营体系内兑付货物或者服务的预付凭证。(如沃尔玛购物卡、好利来储值卡)

发卡企业,是指按照国家有关规定发行单用途卡的企业。

售卡企业,是指集团发卡企业或者品牌发卡企业指定的,承担单用途卡销售、充值、挂失、换卡、退卡等相关业务的本集团或同一品牌特许经营体系内的企业。

(一)单用途卡发卡公司或者售卡公司(以下统称“售卡方”)销售单用途卡,或者接受单用途卡持卡人充值取得的预收资金,不缴纳增值税。售卡方可按照本公告第九条的规定,向购卡人、充值人开具增值税普通发票,不得开具增值税专用发票。

虾米解读:案例1中发卡方和售卡方为均为A分店,持卡方为C公司,A分店销售9,890元购物卡给C公司,售卡环节并未发生货物和服务销售行为,A分店收取的9,890元作为预收账款不缴纳增值税,只能开具增值税普通发票,不能开具增值税专用发票。开具发票时选择“未发生销售行为的不征税项目”,税收分类编码选择601“预付卡销售和充值”,发票税率栏应填写“不征税”,开具出来的增值发票的税率栏应显示“***”。

案例1中A分店账务处理:

借:银行存款 9,890

贷:预收账款-购物卡 9,890

(二)售卡方因发行或者销售单用途卡并办理相关资金收付结算业务取得的手续费、结算费、服务费、管理费等收入,应按照现行规定缴纳增值税。

虾米解读:案例3中发卡方为A分店,售卡方为销售代理公司,代理公司销售A分店购物卡10,000元给D公司,代理公司收取10,000*4.5%=4,500元手续费收入应该缴纳增值税,代理公司代A分店售卖购物卡相当于提供居间代理服务,代理公司按照6%的增值税税率为A分店开具增值税专用发票。

1、代理公司账务处理:

(1)代理公司销售购物卡

借:银行存款 10,000

贷:其他应付款--A分店 10,000

代理公司开具增值税普通发票给D公司,代理公司无需缴纳增值税,开具发票时选择“未发生销售行为的不征税项目”中的601税收分类编码“预付卡销售和充值”,发票税率栏应填写“不征税”,开具出来的增值发票的税率栏显示“***”。

(2)代理公司将收取的售卡款项支付给A分店

借:其他应付款--A分店 10,000

贷:银行存款 10,000

(3)代理公司收取售卡手续费收入

借:银行存款 4500

贷:主营业务收入 4,245.28

应交税费-应交增值税(销项税额) 254.72

2、案例3中A分店账务处理:

(1)A分店收到代理公司转来的售卡款项时的账务处理:

借:银行存款 10,000

贷:其他应收款—销售代理公司 10,000

A分店收到10,000元售卡款项时,向销售代理公司开具增值税普通发票,并在备注栏上注明“收到预付卡结算款”,销售代理公司取得的10,000元增值税普通发票作为预收资金不缴纳增值税的凭证,留存备查。

(2)A分店支付代理公司售卡手续费的账务处理:

借:销售费用 4,245.28

应交税费-应交增值税(进项税额) 254.72

贷:银行存款 4,500

这里需要关注下财税[2009]29号文件关于手续费及佣金支出在公司所得税税前扣除的限额规定,其他公司与按与具有合法经营资格中介服务机构或个人所签订服务协议或合同确认的收入金额的5%计算限额,超过部分,不得扣除。本案例销售佣金的比例为4.5%,未超过5%,可以全额在公司所得税税前扣除。

(三)持卡人使用单用途卡购买货物或服务时,货物或者服务的销售方应按照现行规定缴纳增值税,且不得向持卡人开具增值税发票。

虾米解读:案例1中的持卡人为C公司,销售方为A分店。C公司在A分店用购买卡购买办公用品5650元,增值税税率为13%,A分店在售卡环节已经给C公司开具了“未发生销售行为的不征税项目”中的601税收分类编码“预付卡销售和充值”的增值税普通发票,购卡人与实际消费者在整个环节中只能取得一次增值税普通发票,因此C公司持购物卡在A分店消费时A分店不能向持卡人开具任何形式的增值税发票,只需按规定缴纳增值税,消费环节A分店只交税不开票。

A分店销售货物环节的账务处理:

借:预收账款-购物卡 5,650

贷:主营业务收入 5,000

应交税费-应交增值税(销项税额) 650

(四)销售方与售卡方不是同一个纳税人的,销售方在收到售卡方结算的销售款时,应向售卡方开具增值税普通发票,并在备注栏注明“收到预付卡结算款”,不得开具增值税专用发票。

虾米解读:案例2中销售方为B分店,售卡方是A分店, B分店为C公司提供餐饮服务,C公司凭购物卡消费, B分店并未直接收到持卡人C公司款项, B分店需要与A分店结算销售服务款项,A分店支付销售款给 B分店, B分店向A分店开具增值税普通发票,并在备注栏注明“收到预付卡结算款”,不得开具增值税专用发票。A分店根据B分店向其开具的增值税普通发票,作为其向C公司售卡收入不缴纳增值税的凭证,留存备查。

1、A分店支付结算B分店的账务处理:

借:预收账款 4,240

贷:其他应付款— B分店 4,240

借:其他应付款-- B分店 4,240

贷:银行存款 4,240

2、C公司在B分店消费时,B分店账务处理:

借:其他应收款—A分店 4,240

贷:主营业务收入—餐饮服务 4,000

应交税费-应交增值税(销项税额) 240

销售方与售卡方不是同一个纳税人的,消费环节B分店不给持卡消费人(C公司)开具发票,确定收入时申报缴纳增值税240元,销售方(B分店)需要为售卡方(A分店)开具增值税普通发票(备注栏上注明“收到预付卡结算款”),从而取得A分店的结算款。

售卡方从销售方取得的增值税普通发票,作为其销售单用途卡或接受单用途卡充值取得预收资金不缴纳增值税的凭证,留存备查。

总结:

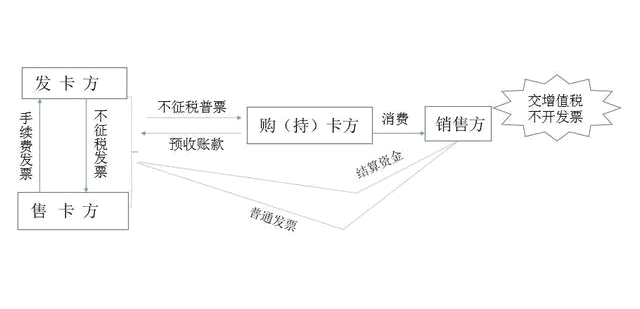

发卡方或售卡方出售购物卡给持卡方,发卡方或售卡方未发生货物或服务销售行为,收取的款项为预收资金,发卡方或售卡方给购卡方开具一张不征税的增值税普通发票。

购卡方持购物卡去销售方(如案例中的B门店)消费时,销售方销售货物给持卡人,持卡人是持购物卡结算,销售方没有收到款项,但是发生了货物或服务的应税销售行为需要缴纳增值税,销售方不能给持卡人开具任何形式的发票。

销售方销售了货物或服务并未收到持卡人直接支付的款项,销售方需要与发卡方或售卡方结算销售货款,发卡方或售卡方支付销售方结算货款,销售方需要给发卡方或售卡方开具一张不征税的增值税普通发票,发票备注栏注明“预付卡的结算款”,这张普票作为发卡方或者售卡方收取预收资金不缴纳增值税的有效凭据留存备查。

发卡方要给代理售卡方支付手续费,售卡方代理售卡收到的手续费需要按照6%增值税税率计算缴纳增值税。

综上所述,关于单用途商业预付卡,在购物卡销售环节开具一张不征税的增值税普票,这张普票可以作为企业所得税税前扣除合法有效凭据,实际持卡消费时不再开具任何形式的发票,最后销售方与发卡方进行资金结算时有销售方再开具一张不征税的增值税普通发票,这张发票是作为发卡方或者售卡方收取预收资金不缴纳增值税的有效凭据。

最后我们分析下案例3中的D公司的财税处理:

D公司购买的商场购物卡,在尚未确定具体的使用用途之前,应挂在“其他应收款”或者“预付账款”下面核算。

1、D公司2019年3月购卡账务处理:

借:预付账款-购物卡 10,000

贷:银行存款 10,000

2、D公司在2019年5月将购物卡全部赠送客户的账务处理:

借:销售费用-业务招待费 10,000

贷:预付账款-购物卡 10,000

D公司取得销售代理公司开具的增值税普通发票作为扣除业务招待费合法凭据。D公司在2019年3月购入购物卡时未计入相关费用科目,2019年5月将购物卡全部用于赠送客户后,D公司才算发生了一项损益行为,应该将购物卡费用计入会计的成本费用科目。实务中部分财务人员会疑惑取得的不征税发票能作为税前扣除的合法有效凭据吗?

能否在公司所得税税前扣出看两个标准:一看否与生产经营相关;二看取得相关扣除票据是否符合税法的规定。D公司购买购物卡赠送客户是典型的业务招待费,符合公司的经营常规,开具不征税增值税普通发票是按照【2016】年53号公告要求开具的,故不征税发票属于合法有效票据,在2019年度公司所得税汇算税前扣除是没有任何问题的。

D公司在2019年5月将购物卡赠送给客户在实务上还有一个涉税风险容易被大家忽略,那就是代扣代缴个人所得税问题。

财税[2011]50号 财政部 国家税务总局关于公司促销展业赠送礼品有关个人所得税问题的通知:二、公司向个人赠送礼品,属于下列情形之一的,取得该项所得的个人应依法缴纳个人所得税,税款由赠送礼品的公司代扣代缴:

1.公司在业务宣传、广告等活动中,随机向本单位以外的个人赠送礼品,对个人取得的礼品所得,按照“其他所得”项目,全额适用20%的税率缴纳个人所得税。

2.公司在年会、座谈会、庆典以及其他活动中向本单位以外的个人赠送礼品,对个人取得的礼品所得,按照“其他所得”项目,全额适用20%的税率缴纳个人所得税。

3.公司对累积消费达到一定额度的顾客,给予额外抽奖机会,个人的获奖所得,按照“偶然所得”项目,全额适用20%的税率缴纳个人所得税。

D公司将购物卡赠送全部客户适用上述第2种情况,D公司应按”其他所得税“为客户代扣代缴20%的个人所得税。如果D公司将购物卡全部赠送给公司员工,D公司应将购物卡并入员工的实际工资,按“工资、薪金”计算员工的个人所得税。

3、D公司代扣代缴客户个人所得税账务处理:

借:应交税费-代扣个人所得税 2,000

贷:银行存款 2,000