企业收到稳岗补贴和稳岗返还,可否在应纳税所得额扣除?

这个问题问的有点混乱,企业收到的钱,不是支出,怎么又问是否能扣除?一般我们说所得税扣除的都是成本、费用、税金等支出,这些都伴随这企业的资金支出。微

所以,小编估计,该读者是想问稳岗补助税务上如何处理?是否交税?其后用这笔收入形成的开支能否税前扣除的问题。

首先,我们要搞懂稳岗补贴是什么性质?

依据人社部发(2014)76号文件规定,政府对采取有效措施不裁员、少裁员,稳定就业岗位的企业,由失业保险基金给予稳定岗位补贴(以下简称“稳岗补贴”)。所以稳岗补贴其实是国家用失业保险资金给与企业的一种特殊性质财政补助资金。

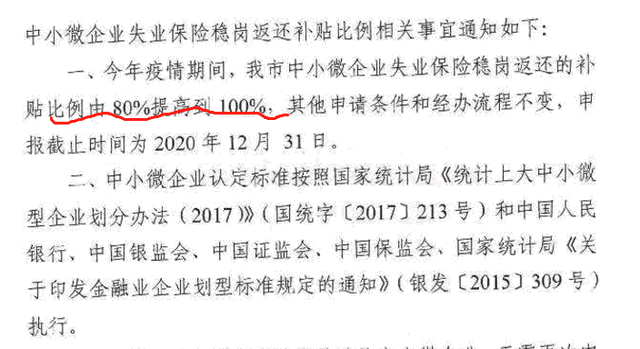

这个返还一般是按照上年度实际缴纳失业保险费的比例来算。微信搜索关

当然个别情况下,这个比例是有变化的,比如疫情影响下的特别政策。

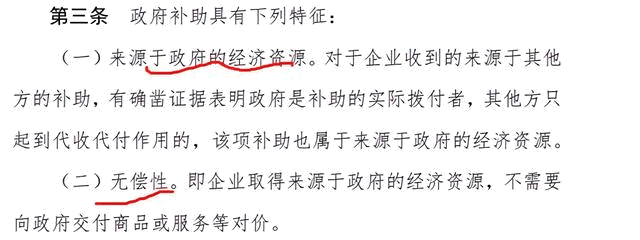

所以,稳岗补贴实质上就是政府补贴,那么事情就简单了,我们从会计核算和税务处理两方面来看看处理方式就行了。

会计核算方面

按政府补助准则规定,用于补偿企业已发生的相关费用或损失的,直接计入当期损益。稳岗补贴在实际企业支出的失业保险费基础上返还,是对已经发生费用的一种弥补,和收益相关。

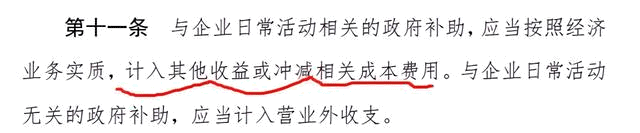

用于弥补已经发生的成本或者费用,直接计入当期损益或者冲减相关成本,计入当期损益时,按照准则十一条规定。

从稳岗补贴的本质来看,应当是属于与日常活动相关的补助,因此在核算时应计入其他收益科目或者直接冲减管理费用。

借:银行存款

贷:其他收益

当然,没有执行企业会计准则的企业,那么直接选择计入营业外收入即可。

借:银行存款

贷:营业外收入

上述就是会计核算的处理方式。

那么税务处理呢?

计入了损益自然涉及企业所得税的,稳岗补贴是否缴纳企业所得税呢?

对于补贴来说,如果不属于不征税收入的补贴都需要申报缴纳企业所得税。

而认定不征收收入的标准是比较苛刻的。

财税【2011】70号文件规定不征税收入条件的,企业也可以选择适用作为“不征税收入”处理。

1.企业能够提供规定资金专项用途的资金拨付文件;

2.财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求;

3.企业对该资金以及以该资金发生的支出单独进行核算。

现实中,其实小编了解很少企业取得补助去按照这个不征税收入处理,为什么呢?不征税还不香吗?为什么很少人这样做?

原因很简单,一方面条件苛刻,又要文件,又要单独核算,更重要的是,按照不征税处理了,其对应的支出是不得扣除的。

什么意思,比如你收到这笔稳岗补贴10万,你按照不征税收入申报了,没交企业所得税,那么后面你这10万用出去了,很简单很多企业就是用于缴纳失业保险费了,那么对不起,这个你不能税前扣除了。

所以,意义不大,有点递延纳税的意思。

企业所得税这块,一般就是直接申报纳税。

增值税方面

《国家税务总局关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(国家税务总局公告2019年第45号)第七条规定:纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按规定计算缴纳增值税。纳税人取得的其他情形的财政补贴收入,不属于增值税应税收入,不征收增值税。

稳岗补贴不属于增值税应税收入,不需要申报缴纳增值税。