今年财政部、国家税务总局先后发布了关于增值税期末留抵退税的政策公告(2022年财税第14号、总局公告第4号、财税第17号、财税第19号、财税第21号、总局公告第11号),不断扩大留抵退税的范围,加大留抵退税实施的力度,提升留抵退税办理的速度,让更多的企业享受留抵退税带来的优惠。

那么收到增值税留抵退税,账务上应该如何记账呢?除了账务处理,收到留抵退税款如何选择现金流量项目?实务中也有很大争议,是选择“收到的税费返还”还是“收到其他与经营活动有关的现金”呢?

一

收到增值税留抵退税的账务处理

(1)提交留抵退税申请时:

借:其他应收款-应收退税款

贷:应交税费-应交增值税(进项税额转出)

(2)收到退税款时:

借:银行存款

贷:其他应收款--应收退税款

(3)当月申请当月收到退税,也可以直接做:

借:银行存款

贷:应交税费-应交增值税(进项税额转出)

二

收到增值税留抵退税的现金流量列示

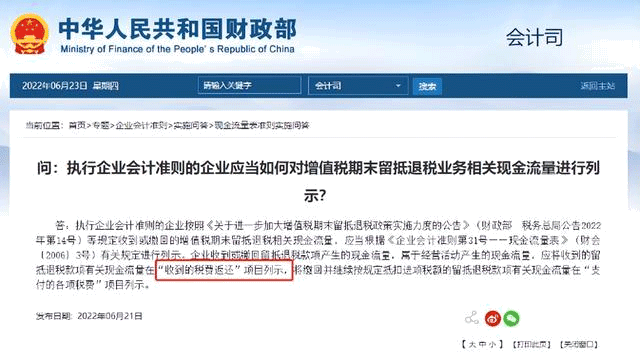

财政部会计司最新发布了《2022年第二批企业会计准则实施问答》对增值税留抵退税业务的现金流量列示问题进行了解释,可以分为两种情况。

1、如果企业执行企业会计准则,收到增值税留抵退税款应计入“收到的税费返还”项目。

实施问答原文如下:

2、如果企业执行小企业会计准则,收到增值税留抵退税款应计入“收到其他与经营活动有关的现金”项目。

实施问答原文如下: