昨天,国务院常务会议召开并决定延续实施部分个人所得税优惠政策,其中最瞩目的当属:将全年一次性奖金不并入当月工资薪金所得、实施按月单独计税的政策延至2023年底。

01

计算方法

自2018年修改个人所得税法以来,关于全年一次性奖金的计税方法在《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)文中规定:

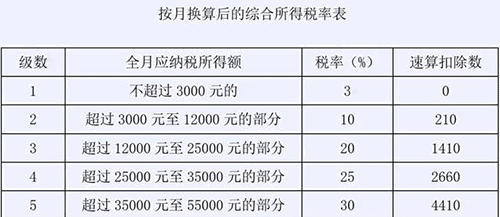

不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

举例:

王先生取得10万元年终奖,单独适用全年一次性奖金计税方法,个人所得税应纳税额计算过程如下:

①确定税率及速算扣除数

以10万元除以12个月得到8333.33元,查找税率表确定适用10%税率,速算扣除数为210。

按月换算后的综合所得税率表

②计算应纳税额

个人所得税应纳税额=100000×10%-210=9790元。

02

注意年终奖的“坑”

因为全年一次性奖金计税方法的特殊性,导致奖金发放存在一些无效区间,即在这个区间内,奖金发得越多,到手的钱反而越少。

全年一次性奖金无效区间表

举例:

①年终奖为36000.00元,适用全年一次性奖金计税方法,应缴纳个人所得税1080.00元,到手年终奖为34920.00元。

②年终奖为36001.00元,适用全年一次性奖金计税方法,应缴纳个人所得税3390.10元,到手年终奖为32610.90元。

相比之下,多发1元奖金,个人所得税增加2310.10元,到手年终奖相应减少2310.10元。此种情况下,建议单位为员工制定本年度年终奖时,将落入无效区间的奖金并入工资发放,按照综合所得计税。

03

百丞提醒:并不一定划算

全年一次性奖金计税方法因为是单独计税,不并入当年度综合所得,因而可以实现以“拆分”收入的形式降低适用税率来减少个人所得税,但并不是所有人都适合选择适用全年一次性奖金的计税方法。

举例:

张先生全年仅有工资薪金收入7万,三险一金及专项附加扣除等全年累计可扣除3.2万元,再扣除6万元后小于零,综合所得部分无需缴纳个人所得税。年终单位为其发放2万元年终奖。

①选择适用全年一次性奖金计税方法,需缴纳600元个人所得税。

②不选择适用全年一次性奖金计税方法,将2万元并入综合所得计税,仍然无需缴纳个人所得税。