离职后福利是指职工退休或与企业解除劳动关系后,企业提供的各种形式的报酬和福利(如养老保险、失业保险等)。

企业应当将离职后福利计划分类为设定提存计划和设定受益计划。

职工税会差异分析:看会计上确认的成本费用是否超过了税法允许税前扣除的标准。具体分析如下:

(一)设定提存计划

设定提存计划,是指向独立的基金缴存固定费用后,企业不再承担进一步支付义务的离职后福利计划。

比如养老金,企业按照规定向养老基金交了之后不再承担义务了,养老基金运营过程中会产生风险,物价会上涨,等到职工退休以后能领取多少养老金,领的钱够不够养老的,和企业没有关系了。

会计规定:企业应当在职工为其提供服务的会计期间,将应缴存金额确认为负债,同时计入当期损益或相关资产成本。预期不会在职工提供相关服务的年度报告期结束后十二个月内支付全部应缴存金额的,应当以折现后的金额计量。

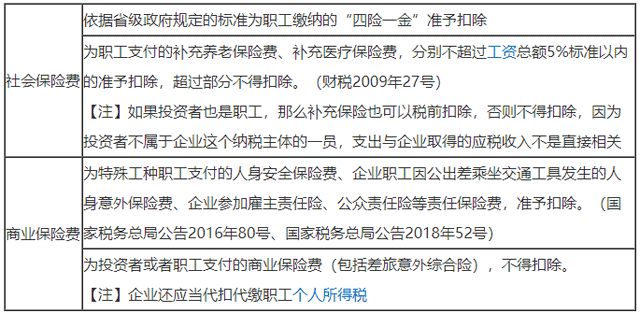

税收规定:

财务工作中,你是否遇到焦头烂额不知如何解决的问题呢?

【案例】甲企业为管理人员设立了一项企业年金:每月该企业按照每个管理人员工资的5%向独立于甲企业的年金基金缴存企业年金,年金基金将其计入该管理人员个人账户并负责资金的运作。

该管理人员退休时可以一次性获得其个人账户的累积额,包括公司历年来的缴存额以及相应的投资收益。

公司除了按照约定向年金基金缴存之外不再负有其他义务,既不享有缴存资金产生的收益,也不承担投资风险。2×15年按照计划安排,该企业向年金基金缴存的金额为1 000万元。

要求:编制甲企业与该年金基金缴存有关的会计分录。

【案例解析】

会计处理:

借:管理费用 1 000

贷:应付职工薪酬——设定提存计划 1 000

借:应付职工薪酬——设定提存计划 1 000

贷:银行存款 1 000

税收处理:符合规定,在企业所得税前允许据实扣除。

(二)设定受益计划

设定受益计划,是指除设定提存计划以外的离职后福利计划。

会计规定:设定收益计划按照4步法模型处理:

(1)确定设定受益义务现值和当期服务成本。

(2)确定设定受益计划净负债或净资产。

(3)确定应当计入当期损益的金额。

(4)确定应当计入其他综合收益的金额。

税收规定:税收中对设定受益计划没有专门的规定,根据实际发生原则,企业当期实际发生的金额允许税前扣除,否则不允许税前扣除,影响应纳税所得额的要进行纳税调整。

【案例】甲企业2×15年末进行精算重估的时候发现折现率已经变为8%,假设不考虑计划资产回报和资产上限影响的变动,甲企业由于折现率变动导致重新计量设定受益计划净负债的增加额共计500万元。

要求:编制2×15年末甲企业有关重新计量设定受益计划净负债或净资产所产生的变动的会计分录。

【案例解析】

会计处理:

借:其他综合收益——设定收益计划净负债重新计量——精算损失 5 000 000

贷:应付职工薪酬——设定受益计划义务 5 000 000

【注】负债增加或损失增加,应付职工薪酬贷方增加,对方科目就是其他综合收益,反之亦然。以后各年,以此类推。

税收处理:不影响应纳税所得额,不需要进行税务处理。