一般计税、简易计税、差额计税、差额一般计税、差额简易计税,如何区分?如何计算?各自在什么情况下适用?会计科目有何不同?

1、三种计税方式

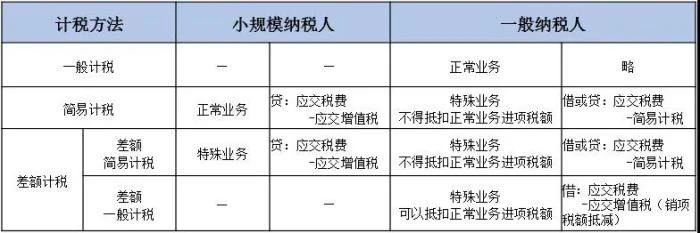

适用的纳税人类别及基本计算

从上表可以看出,三种计税方法只在核算增值税时使用,和其他任何税种都没有关系。

2、一般计税方法下增值税的核算

一般纳税人正常业务的计税方法,按照适用税率计算销项税额,可以抵扣进项税额,这里不再详细说明~

3、简易计税方法下增值税的核算

为什么一般纳税人某些特殊行业或特殊业务采用简易计税呢?根本的原因在于,企业外购材料、商品、服务等无法取得进项税发票或之前按规定没有抵扣过进项税;这些都会造成企业税负过高,因此国家对特殊行业或特殊业务采取简易计税方法征收增值税。

例:A公司从事手机的批发及零售业务,一般纳税人,本月销项税额1560元,进项税额2380元,另将公司名下空余房屋出租,收到含税租金10500元。

出租房屋,应考虑房屋取得的时间。财税〔2016〕36号文规定,一般纳税人出租其2016年4月30日前取得的不动产,可以选择适用简易计税方法,按照5%的征收率计算应纳税额。

假如A公司出租的房屋是2016年4月30日之前取得的,正常业务应缴纳增值税=1560-2380=820元,可以留到下期抵扣;出租房屋应缴纳增值税=500元。

A公司应缴纳增值税500元,为什么不是0元呢?财税〔2016〕36号文,附件一《营业税改征增值税试点实施办法》规定,简易计税方法的应纳税额,是指按照销售额和增值税征收率计算的增值税额,不得抵扣进项税额。也就是说,一般纳税人选择简易计税方法,应与其他正常业务分开核算,不得抵扣正常业务的进项税额。

为什么会有这个规定?这得站在国家的角度去考虑,简易计税的征收率一般为3%或5%,比一般计税的税率要低;既然特殊业务或行业选择了简易计税,那么缴纳的增值税会相对减少,这时如果再给企业抵扣进项税额,国家的税收从哪里来呢?

需要说明是,一般纳税人出租其2016年4月30日前取得的不动产,可以选择适用简易计税方法,也就是说既可以选择简易计税,也可以不选择简易计税。

究竟是选择简易计税还是选择一般计税呢?是不是选择简易计税就一定会少缴增值税呢?

假如A公司出租的房屋是2016年4月30日之后购买的,或者虽是2016年4月30日之前购买的,但采用一般计税,应确认销项税额=10500/1.09×0.09=866.97元。正常业务和出租房屋应缴纳增值税=1560+866.97-2380=46.97元。

同样的经济活动,因出租自有房屋这一特殊业务,如果采用简易计税,应缴纳增值税500元,另有留抵税额820元;如果采用一般计税,应缴纳增值税46.97元。所以并不是选择简易计税就一定会少缴增值税,工作中得结合实际情况综合考虑。

4、差额计税方法下增值税的核算

(1)一般纳税人和小规模纳税人均适用差额计税的情形

例:B公司从事旅游服务,一般纳税人,本月旅游收入销项税额1200元,支付游客途中餐费、住宿费、交通费、门票费6000元,取得其他可抵扣的进项税额780元。

财税〔2016〕36号文规定,纳税人提供旅游服务,可以选择以取得的全部价款和价外费用,扣除向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用后的余额为销售额。

应扣减销项税额=6000/1.06×0.06=339.62元;应缴纳增值税=1200-339.62-780=80.38元。

需要说明的是,财税〔2016〕36号文规定的,纳税人提供旅游服务,可以选择差额计税方法,也就是说既可以是一般纳税人,也可以是小规模纳税人;只要是提供旅游服务,都可以选择差额计税,一般纳税人税率6%,小规模纳税人征收率3%。

如果是一般纳税人,支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用,不考虑是否取得专用发票;且一般纳税人或小规模纳税人,只能是这6项费用才能差额计税。

(2)只能一般纳税人适用差额计税的情形

财税〔2016〕36号文规定,一般纳税人提供客运场站服务,以其取得的全部价款和价外费用,扣除支付给承运方运费后的余额为销售额。这里的规定,只是针对一般纳税人,不包括小规模纳税人;具体的计算及会计分录参照B公司举例。

(3)一般纳税人、小规模纳税人均适用差额且简易计税的情形

财税〔2016〕47号文规定,提供劳务派遣服务的纳税人,选择差额纳税的,以取得的全部价款和价外费用,扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额,按照简易计税方法依5%的征收率计算缴纳增值税。

这里的纳税人,可以是一般纳税人,也可以是小规模纳税人。一般纳税人如果选择简易计税,征收率5%,不得抵扣正常业务的进项税额;如果选择一般计税,税率6%,可以抵扣正常业务的进项税额。

5、会计分录总结

综上所述,只是结合了税法规定的某一特定行业或特殊业务进行的举例,目的是为了梳理这三种计税方法各自不同的特点及相关的核算;税法对很多不同的行业或业务,都有一些相关的规定,在实际工作中需注意关注。