每年企业所得税汇算清缴时,《A105050—职工薪酬支出及纳税调整明细表》都是必填表格——无论是否存在纳税调整。

表格的第一行“工资薪金”的填写,在实务中存在一些容易混淆的问题,稍不注意,可能会导致表格填写错误,影响企业所得税的正确计算。

看一个案例。

A公司2020年账面记载的工资薪金总额200万元(在2021年1月全部发放完毕)。其中有部分研发人员工资50万元,计入“研发支出——资本化支出”科目(当年未形成无形资产),福利部门员工工资30万元。

工资资本化的会计处理:

借:研发支出—资本化支出—XX项目—工资 50万元

贷:应付职工薪酬—工资 50万元

福利部门工资的会计处理:

借:管理费用—职工福利费 30万元

贷:应付职工薪酬—福利费 30万元

其他工资正常计入当期成本费用。

2021年做2020年企业所得税汇算清缴,《A105050—职工薪酬支出及纳税调整明细表》第一行“工资薪金支出”,账载金额填写200万元、150万元、170万元还是120万元?

一、福利部门的工资是否要填入“工资薪金支出”

按照《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函【2009】3号)的规定,计算公司福利费、工会经费和职工教育经费的基数——“工资薪金总额”,是指企业……实际发放的工资薪金总和,不包括企业的职工福利费……。

因此,A公司在2020年为福利部门员工发放的30万元不能计入“工资薪金支出”,而应在《A105050—职工薪酬支出及纳税调整明细表》第三行“职工福利费支出”填报。

二、研发资本化的工资是否要填入“工资薪金支出”

按照《职工薪酬支出及纳税调整明细表》填报说明,工资薪金支出填报纳税人本年度支付给在本企业任职或者受雇的员工的所有现金形式或非现金形式的劳动报酬及其会计核算、纳税调整等金额。“账载金额”填报纳税人会计核算计入成本费用的职工工资、奖金、津贴和补贴金额。

这里面的“计入成本费用”是指计入汇算清缴当期的成本费用,还是指既包括计入汇算当期,也包括计入未来期间的成本费用?

通常情况,应理解为计入汇算清缴当期的成本费用。这就意味着当期资本化的工资薪金不能在此填列,只能待未来摊销时才能填写。A公司当期工资薪金支出的“账载金额”应按120万元填列。

工资薪金支出的“实际发生额”,填报纳税人“应付职工薪酬”会计科目借方发生额(实际发放的工资薪金)。该案例中,实际发生额应按170万元填写(扣除福利部门人员,其他人员的工资均实际发放)。

工资薪金支出的“税收金额”,填报纳税人按照税收规定允许税前扣除的金额,按照“账载金额”和“实际发生额”分析填报(注意:不是按孰小原则填报,也不是按实际发生额填报)。

基于上述分析,该案例中,“税收金额”应按“账载金额”120万元填写(50万元资本化支出无法在2020年一次性列支)。

如果严格按此执行,就意味着企业需要对资本化的工资薪金支出进行精确核算,对资本化的部分要等到未来摊销时才能在“账载金额”填报。

果真如此,就会出现这样的情况。

假设A公司2021年1月将资本化的部分转入无形资产,并开始按10年期摊销,每年摊销5万元(50÷10)。A公司2020年12月将福利部门裁撤,2021年账载工资薪金共100万元(均在当年实际发放),计入2021年当期成本费用(没有计入福利费的工资薪金支出)。

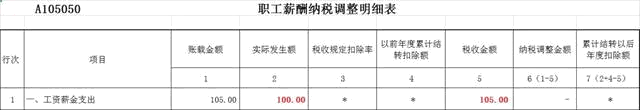

则2021年度汇算清缴时,A公司的工资薪金账载金额为105万元(100+5),实际发生额100万元,税收金额105万元。如下图所示:

出现税收金额大于实际发生额的情况!

小提示:除了研发人员的工资资本化外,生产企业也存在类似问题。如车间工人的工资计入当期生产成本、制造费用或转入库存商品,但库存商品并未在当期实现销售。

在这种情况下,未销售商品所对应车间工人的工资薪金支出就不能在本期的“账载金额”填列,而应待商品未来销售时才能在“账载金额”填列。

而公司本年销售的商品,有哪些是本年生产本年销售?哪些是以前年度生产本年销售的?

这些核算如果搞不清楚,工资薪金支出的“账载金额”所填写的只会是一个模糊不清的数字。